Wenn Sie eine vermietete Immobilie besitzen, dann haben Sie eine wichtige Steuerchance vor der Nase: die Abschreibung. Doch viele Vermieter nutzen sie nicht richtig - oder gar nicht. Dabei kann eine gut geplante Modernisierung Ihre jährliche Steuerlast deutlich senken und Ihre Rendite steigern. Es geht nicht darum, einfach nur zu sanieren. Es geht darum, was Sie sanieren, wie Sie es dokumentieren und wann Sie es tun. Denn die Regeln sind komplex, aber extrem lukrativ, wenn Sie sie richtig anwenden.

Wie funktioniert die Abschreibung eigentlich?

Die Abschreibung für vermietete Immobilien ist kein Luxus, sondern ein gesetzlich verankertes Recht. Sie dürfen den Wertverlust Ihres Gebäudes über die Zeit steuerlich absetzen. Das nennt man Absetzung für Abnutzung (AfA). Die Grundlage ist § 7 Einkommensteuergesetz. Seit 2023 gilt für Neubauten ein linearer Abschreibungssatz von 3 % pro Jahr - das entspricht einer Nutzungsdauer von 33 Jahren. Für ältere Gebäude, die vor 2023 gebaut wurden, bleibt es bei 2 % pro Jahr (50 Jahre). Aber hier kommt der entscheidende Trick: Sie können diese Nutzungsdauer verkürzen.

Wenn Ihr Haus aus den 1960er-Jahren ist, aber Sie es komplett modernisieren - neue Fenster, neue Heizung, Dämmung, Elektrik, Bäder - dann ist es faktisch fast ein neues Gebäude. Und das können Sie beim Finanzamt nachweisen. Mit einem fachlich korrekten Gutachten von einem Sachverständigen können Sie die Restnutzungsdauer von 50 auf 30 oder sogar 25 Jahre reduzieren. Das bedeutet: Aus 2 % werden plötzlich 3,3 % oder 4 % jährliche Abschreibung. Bei einem Gebäude mit Anschaffungskosten von 250.000 € steigt Ihre jährliche Abschreibung von 5.000 € auf bis zu 10.000 €. Das ist 5.000 € weniger Steuer pro Jahr.

Was zählt als Modernisierung - und was nicht?

Nicht jede Reparatur ist eine Modernisierung. Das ist der häufigste Fehler. Das Finanzamt trennt scharf:

- Erhaltungsaufwand: Das sind Reparaturen, die den Zustand erhalten. Ein kaputter Heizkörper wird ausgetauscht - das ist Erhaltung. Das können Sie sofort als Werbungskosten abziehen.

- Herstellungsaufwand: Das ist eine Modernisierung, die den Wert steigert. Neue Dämmung, komplette Sanierung des Bads, Einbau von Fußbodenheizung, Umrüstung auf eine Wärmepumpe - das ist Herstellungsaufwand. Das müssen Sie über die Nutzungsdauer abschreiben.

Ein Beispiel: Sie tauschen die alten Holzfenster gegen Isolierverglasung aus. Das ist Modernisierung - abzuschreiben. Wenn Sie aber nur die Dichtungen erneuern, ist das Reparatur - sofort abziehbar. Der Unterschied kann Tausende Euro ausmachen. Deshalb: Dokumentieren Sie alles. Machen Sie Fotos vorher und nachher. Sammeln Sie Rechnungen mit genauen Beschreibungen. Ein Satz wie „Fenster ersetzt“ reicht nicht. Schreiben Sie: „Austausch alter Holz-Einzelfenster gegen 8-fach-Isolierverglasung mit Wärmedämmung, Uw-Wert 0,8 W/(m²K)“.

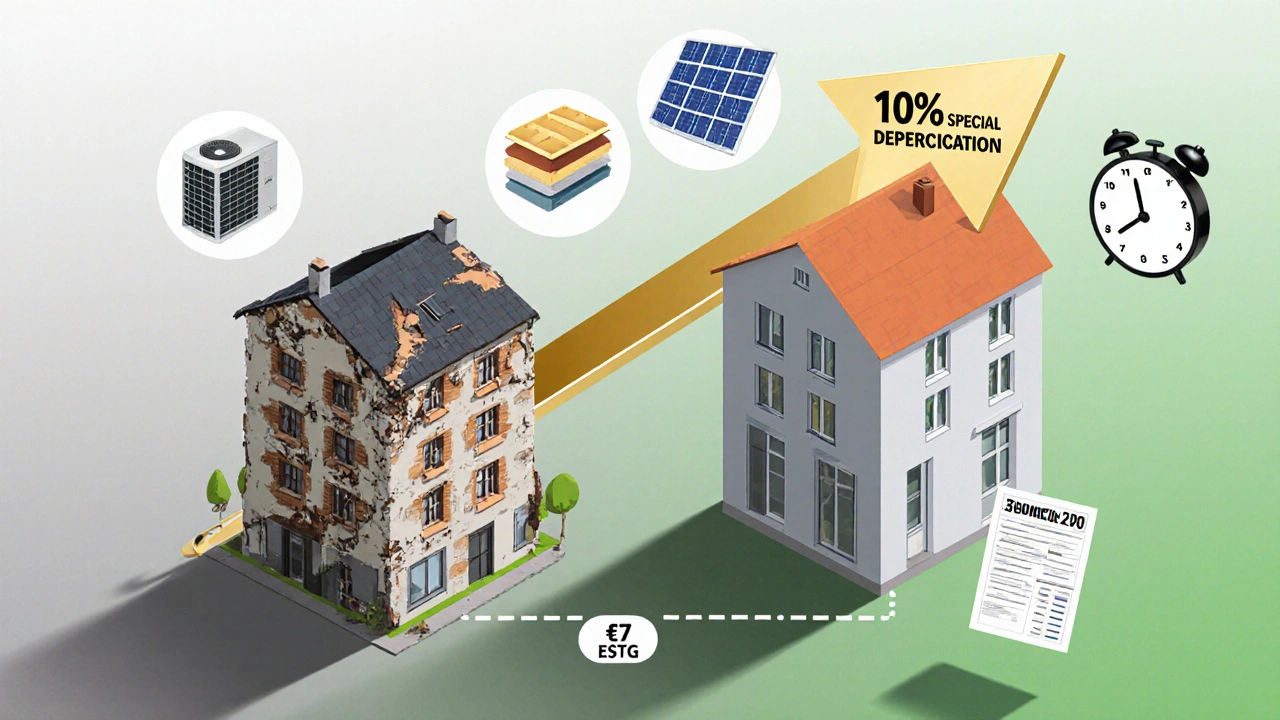

Die Sonderabschreibung: Bis zu 10 % im Jahr

Ab dem 22. März 2024 gibt es eine besonders starke Regelung: Die Sonderabschreibung für energieeffiziente Wohnungen. Wenn Sie eine Immobilie modernisieren, die nach den KfW-Effizienzstandards 40 oder besser (EE 40) arbeitet, können Sie zusätzlich zur linearen Abschreibung bis zu 10 % des Investitionsvolumens absetzen. Das gilt für Maßnahmen wie:

- Wärmepumpe mit mindestens COP 3,5

- Neue Dämmung nach EnEV 2024

- Photovoltaik-Anlage mit Speicher

- Smart-Home-Systeme zur Energieoptimierung

Diese 10 % können Sie in einem Jahr absetzen - und das zusätzlich zu den 3 % lineare Abschreibung. Das ist ein Gesamtabschreibungssatz von 13 % im ersten Jahr. Bei 100.000 € Modernisierungskosten sind das 13.000 €, die Sie sofort von Ihrer Steuer abziehen können. Kein anderer Investitionstyp in Deutschland bietet so einen hohen kurzfristigen Steuervorteil.

Aber Achtung: Die Voraussetzungen sind streng. Sie brauchen einen Energieausweis nach dem aktuellen Standard, der vor und nach der Sanierung erstellt wurde. Und die Maßnahme muss von einem zertifizierten Handwerker durchgeführt werden. Ein Gutachten vom Energieberater kostet 400-800 €, aber es lohnt sich - oft mehrfach.

Wann ist der beste Zeitpunkt für die Modernisierung?

Es gibt einen klaren Zeitfenster: Wenn Sie die Immobilie erst nach der Sanierung vermieten, dann können Sie alle Modernisierungskosten als Herstellungsaufwand absetzen - und das mit dem vollen Abschreibungssatz. Wenn Sie aber die Immobilie schon vermietet haben und dann sanieren, gelten andere Regeln. Sie können nur die Kosten abschreiben, die über den Erhaltungsaufwand hinausgehen. Und das Finanzamt prüft genau, ob es sich um eine notwendige Reparatur oder eine echte Modernisierung handelt.

Ein praktischer Tipp: Wenn Sie eine Immobilie kaufen, die noch bewohnt ist, dann warten Sie mit der Sanierung, bis der Mieter ausgezogen ist. Dann können Sie alles als Neuanlage verbuchen. Wenn Sie selbst ein Haus bewohnen und es später vermieten, dann können Sie erst ab dem Vermietungsbeginn abschreiben - und nur für den Rest der Nutzungsdauer. Beispiel: Sie bauen 2022 ein Haus, ziehen 2025 ein, vermieten es 2030. Die Nutzungsdauer beträgt 33 Jahre. Sie haben 8 Jahre selbst genutzt - also bleiben 25 Jahre Abschreibung.

Was passiert, wenn das Finanzamt ablehnt?

Das passiert öfter, als viele denken. Laut einer Umfrage des Deutschen Mieterbundes lehnen Finanzämter in 42 % der Fälle die beantragte kürzere Nutzungsdauer ab - meist wegen unzureichender Unterlagen. Ein Gutachten, das nur sagt „das Gebäude ist modernisiert“, reicht nicht. Sie brauchen:

- Ein detailliertes Gutachten von einem zertifizierten Sachverständigen (Bausachverständiger, Energieberater)

- Rechnungen mit genauen technischen Spezifikationen

- Fotos vorher/nachher mit Datum

- Ein Vergleich der Energieeffizienz (Energieausweis vorher und nachher)

Ein Nutzer aus Lübeck berichtete im April 2024 auf einem Immobilienforum: „Ich habe 1.200 € für ein Gutachten ausgegeben - und das Finanzamt hat es abgelehnt, weil der Sachverständige nicht im Immobiliensteuerbereich zugelassen war.“ Das ist typisch. Nicht jeder Gutachter ist für das Finanzamt akzeptiert. Fragen Sie vorher: „Ist Ihr Gutachten für die Abschreibung nach § 7 EStG anerkannt?“

Warum Sie einen Steuerberater brauchen - und wie Sie den richtigen finden

Ein Steuerberater, der sich auf Immobilien spezialisiert hat, ist kein Luxus. Er ist Pflicht. Die Regelungen ändern sich jedes Jahr. Die Unterschiede zwischen Bundesländern sind groß. In Bayern wird ein Gutachten oft strenger geprüft als in Hamburg. Ein guter Berater kennt die lokalen Praxis, die gängigen Ablehnungsgründe und die Tricks, die funktionieren.

Suchen Sie nicht nach dem billigsten. Suchen Sie nach jemandem, der mindestens 10 vermietete Immobilien betreut und die Sonderabschreibungen regelmäßig durchgesetzt hat. Fragen Sie nach konkreten Fällen: „Haben Sie schon mal eine 10%-Sonderabschreibung für eine Wärmepumpe durchgesetzt?“ Wenn er zögert, gehen Sie weiter.

Ein Steuerberater kostet 800-2.000 € pro Jahr - aber bei einer jährlichen Abschreibung von 8.000 € ist das eine Investition mit 300 % Rendite. Vergleichen Sie: 8.000 € Abschreibung = 2.400 € Steuernersparnis (bei 30 % Steuersatz). Abzüglich 1.500 € Beraterkosten: 900 € Gewinn. Und das nur für die Abschreibung - ohne die Energiekostenersparnis durch die Modernisierung.

Was kommt als Nächstes?

Die Bundesregierung plant, die Sonderabschreibung bis 2029 zu verlängern - und danach noch weiter zu verschärfen. Die nächste Stufe: Abschreibung nur noch für Gebäude mit „Null-Energie-Standard“ oder „Klimaneutralität“. Das bedeutet: Wer jetzt nicht modernisiert, verliert später den Zugang zu den besten Steuervorteilen. Die Zeit läuft. Die KfW-Standard 40 ist heute machbar - in 5 Jahren könnte es KfW 20 sein. Wer jetzt investiert, sichert sich nicht nur niedrigere Mieten und höhere Mietpreise. Er sichert sich auch die steuerliche Zukunft.

Es ist kein Zufall, dass die Investitionen in energieeffiziente Wohnungen in Berlin und München um 11 % gestiegen sind - während sie in ländlichen Regionen nur um 4 % wuchsen. Die klügsten Investoren sind nicht die mit dem meisten Geld. Sie sind die mit dem besten Wissen.

Kann ich die Abschreibung auch für eine Eigentumswohnung nutzen?

Nein. Die Abschreibung für vermietete Immobilien gilt nur für selbstständige Gebäude, die Sie als Vermieter nutzen. Bei Eigentumswohnungen ist die Abschreibung auf den Anteil am Gemeinschaftseigentum begrenzt - und meist nicht rentabel, weil die Kosten für die Gemeinschaftsflächen nicht voll absetzbar sind. Die meisten Eigentümer von Wohnungen nutzen stattdessen die Werbungskosten für Instandhaltung und Verwaltung - das ist einfacher, aber weniger lukrativ.

Was passiert, wenn ich die Immobilie verkaufe?

Beim Verkauf wird der abgeschriebene Wert wieder angerechnet - das nennt man Rückversteuerung. Sie zahlen Einkommensteuer auf den Gewinn, der sich aus Verkaufspreis minus Buchwert ergibt. Aber: Wenn Sie die Immobilie mindestens 10 Jahre vermietet haben, fällt diese Rückversteuerung weg. Das ist ein wichtiger Grund, warum viele Vermieter die Immobilie nicht vor Ablauf der 10-Jahres-Frist verkaufen.

Kann ich die Sonderabschreibung auch für eine Bestandsimmobilie nutzen?

Ja, aber nur, wenn die Modernisierung die Energieeffizienz auf KfW 40 oder besser hebt. Das ist möglich - auch bei Altbauten. Ein Haus aus den 1980er-Jahren kann mit Dämmung, Fenstern und Wärmepumpe den Standard erreichen. Der Schlüssel ist der Energieausweis vorher und nachher. Ohne diesen Nachweis gibt es keine Sonderabschreibung.

Wie lange gilt die 10%-Sonderabschreibung?

Die 10%-Sonderabschreibung ist bis 2029 befristet. Danach könnte sie verlängert, reduziert oder an strengere Energiestandards gekoppelt werden. Wer jetzt investiert, nutzt die aktuell höchste Förderquote. Die Bundesregierung hat angekündigt, die Regelung bis 2030 zu prüfen - aber keine Garantie für eine Verlängerung gibt es nicht.

Was kostet ein Gutachten zur Nutzungsdauerverkürzung?

Ein fachgerechtes Gutachten kostet zwischen 800 und 1.500 €, je nach Größe der Immobilie und Aufwand. Das ist kein Ausgabenposten - das ist eine Investition. Bei einer Abschreibungssteigerung von 2.000 € auf 4.000 € pro Jahr amortisiert sich das Gutachten in 1-2 Jahren. Und danach ist es reiner Gewinn.

Nils Koller

November 18, 2025 AT 00:08Also ich hab jetzt 3 Gutachten eingereicht und jedes Mal kam die Antwort: "Kein Neubau, keine 3,3 %". Das Finanzamt ist einfach nur ein Loch, in das du Geld wirfst und hoffst, dass es mal zurückkommt. 😅

Nico San

November 18, 2025 AT 06:28Das ist doch total unmoralisch. Wer sich mit Steuertricks bereichert, während andere jeden Cent zählen müssen, sollte sich schämen. Das ist nicht Investition, das ist Ausbeutung des Systems.

Ludwig Lingg

November 20, 2025 AT 04:39DEUTSCHLAND IST KEIN GELDSENN! Wer so eine Immobilie kauft, will doch nur Steuern schleusen und dann verkaufen, wenn die Preise hoch sind. Die Mieter zahlen das später mit höheren Mieten, und wir alle zahlen die Lücken in der Sozialversicherung. Das ist kein Smart, das ist ein Betrug!

Cory Haller

November 21, 2025 AT 00:24Hört auf, das als Betrug zu bezeichnen. Das ist Steuerrecht, nicht Betrug. Wer die Gesetze kennt, nutzt sie. Das ist wie jemand, der den Rabatt auf den Einkauf nutzt und dann sagt: "Du bist ein Schmarotzer!" Die Regeln sind da, um sie zu nutzen. Wer das nicht tut, hat keine Ahnung. Und ja, die 10% Sonderabschreibung ist der geilste Steuertipp seit Jahren. Machen, was funktioniert.

conrad sherman

November 21, 2025 AT 15:03ich hab das gelesen aber irgendwie war das alles zu viel und ich hab mich verloren... die zahlen... die gesetze... ich versteh nur noch dass man geld sparen kann aber wie genau? irgendwie fühlt sich das an als würde man in ner maschine stecken die nur leute mit uni abschluss bedienen... ich bin nur ein kleiner mieter mit 1200€ miete... 😔

Dagmar Devi Dietz

November 23, 2025 AT 10:19OMG ich hab das auch gemacht!! Ich hab letztes Jahr meine Wohnung komplett saniert und dann 8000€ Abschreibung bekommen!! 🤩 Ich hab sogar Fotos gemacht und Rechnungen sortiert und mein Steuerberater hat gesagt ich bin eine LEGENDE!! 😘❤️

Walther van Berkel

November 23, 2025 AT 13:51Die Kernbotschaft ist korrekt: Steuern optimieren ist kein Moralproblem, sondern eine logische Folge von Recht und Wirtschaft. Die Grenze zwischen Erhaltung und Modernisierung ist technisch und juristisch klar definiert. Wer hier nicht dokumentiert, hat sich selbst ausgeschlossen. Die 10%-Sonderabschreibung ist ein politischer Impuls, der Investitionen in Klimaschutz fördert. Nutzen ist Pflicht, nicht Privileg.

Ingrid Carreño

November 24, 2025 AT 08:20Ich hab das Gefühl, das ist alles von der Regierung erfunden, damit wir alle in teure Wärmepumpen investieren und dann die Energiepreise noch höher werden. Wer kontrolliert die Sachverständigen? Was, wenn die alle vom Staat bezahlt werden? Das ist doch eine große Geldwäsche-Operation, nur mit grünen Farben. 🌍👁️

Maria Neele

November 25, 2025 AT 18:35Wenn du gerade anfängst, über Abschreibung nachzudenken: Fang klein an. Mach ein Gutachten für eine Maßnahme, nicht fürs ganze Haus. Hol dir einen Steuerberater, der wirklich Immobilien kennt – nicht den, der nur Einkommensteuer macht. Und dokumentier. Egal wie klein die Rechnung ist. Ein Foto mit Datum ist dein bester Freund. Du schaffst das.